近几个月来,亚洲市场已受益于较低的估值和资金从美国资产大规模流出的趋势。贸易紧张局势缓解的迹象日益增多,也正为亚洲股市提供着支撑。

持续数月的上涨行情似乎远未结束——尽管人们对美联储最新的降息举措早有预期,但此举仍强化了美元的看跌前景,并为亚洲央行放松货币政策创造了空间。

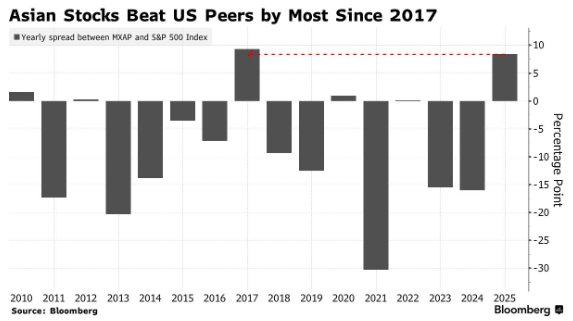

一组行情对比显示,MSCI亚太指数年内迄今已累计攀升22%,跑赢标普500指数约8个百分点,有望创下2017年以来最大的年度领先幅度。

“我们在战术上看好亚太股市在今年剩余时间相对于美股的表现,”Lombard Odier Singapore Ltd高级宏观策略师Homin Lee表示。

他补充称,从大宗商品价格稳定到美国降息和贸易中断风险消退等一系列因素,应会为市场提供良好的背景。

从估值指标看,MSCI亚太指数当前的远期市盈率为16倍,低于标普500指数的23倍。即便在科技行业的对比中,亚太市场似乎也更具估值优势。据业内的汇总数据,上周跃升至四年高位的恒生科技指数的远期市盈率约为21倍,而纳斯达克100指数为27倍。

多重优势

不少业内人士指出,尽管美联储本轮宽松周期的降息速度和幅度眼下仍存不确定性,但上周的降息举措显然为亚洲货币提供了额外支撑。

期权市场信号显示,交易员正支付溢价对冲亚洲货币进一步走强的风险。亚洲货币风险逆转指标的汇总数据(衡量不同时期内亚洲货币兑美元走强时期权需求的指标),已连续数月处于正值区间。

“在此背景下,我们正增加非美股票(包括亚洲股票)相对于美股的敞口,”景顺投资解决方案团队驻香港的多资产投资组合经理Chang Hwan Sung表示。

他补充道,此举主要源于对美元的看跌预期,以及“寻求国际多元化配置和外币升值的美国资本外流”。

当然,可以肯定的是,任何通胀驱动的美联储降息周期暂停甚至鹰派政策转向,都可能轻易扭转投资者情绪,而大国间的地缘政治关系仍然容易出现恶化。与此同时,印尼、泰国和日本的政治不确定性也受到关注。

但目前来看,市场普遍存在的乐观情绪认为,随着美国例外论持续遭受质疑,对亚洲股票的需求可能会保持强劲。

“美国仍然是人工智能和企业盈利能力的重心,但亚洲提供了一个独特的视角,包括印度的内需故事、日本央行收紧政策背景下的日本银行股,以及政策支持与货币化开始趋同的中国科技股精选投资。”盛宝市场首席投资策略师Charu Chanana表示。