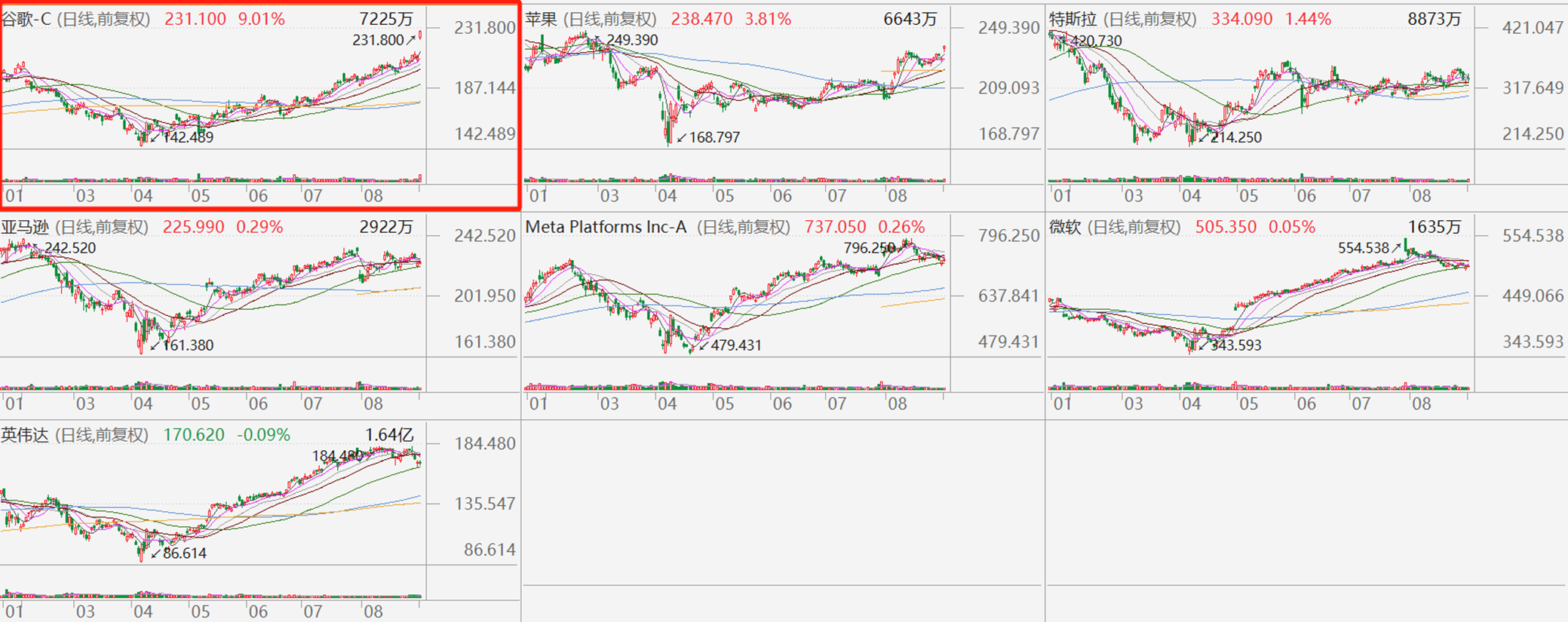

股价飙升背后,除了谷歌无需剥离Chrome和安卓业务的裁决落地之外,其AI芯片业务的价值,开始得到市场更广泛的认可。

当地时间9月3日,D.A. Davidson分析师Gil Luria在最新报告中指出,过去一年以来谷歌母公司Alphabet大幅缩小与英伟达的差距,如今已成为“最好的英伟达替代方案”。

谷歌TPU的受关注度正在逐渐升温,分析师与前沿AI实验室的研究人员和工程师交流后发现,业内普遍看好谷歌TPU。因此Luria认为,若谷歌将TPU业务与DeepMind部门合并并将它们分拆上市,估值或将高达9000亿美元(作为参考,谷歌最新市值约2.8万亿美元),“这将是Alphabet最具价值的资产之一”,而今年1月,其给这部分业务的估值是7170亿美元。

当然,分析师也指出,虽然拆分谷歌可能更符合股东利益,但目前发生这种情况的可能性不大,因此相关业务在Alphabet的整体组合中“仍然被严重低估”。

谷歌在去年12月正式推出第六代Trillium TPU,需求强劲,分析师预计今年问世的第七代Ironwood TPI需求将显著增加。根据D.A. Davidson的DaVinci开发者数据集,今年2月至8月,谷歌云平台上围绕TPU的开发者活跃度增长了约96%。

与此同时,谷歌也正在加快TPU的部署脚步。

据科技媒体9月3日消息,谷歌近期已接洽一些以租赁英伟达芯片为主的小型云服务商,希望他们的数据中心也能部署谷歌AI芯片。此外,谷歌也曾尝试与其他专注英伟达芯片的云服务商达成类似协议,比如正为OpenAI打造一个部署大量英伟达芯片数据中心的Crusoe,以及向微软和OpenAI租赁英伟达芯片的CoreWeave。

在此之前,谷歌基本不对外出售自研TPU。Capvision此前数据显示,谷歌TPU70%-80%的算力用于内部业务场景使用,剩余20%-30%以自建租赁方式供外使用。

至于目前为何谷歌改变心意,开始首次选择在其他云服务商的数据中心部署TPU?

分析认为,或许是由于谷歌自建数据中心速度难以追上芯片需求增长,或可能是希望通过其他云服务商为自家TPU寻找更多新客户——如果是第二种原因,那么谷歌无异于更直接地在与英伟达展开竞争。分析指出,第二种做法类似于云服务商租赁英伟达GPU的模式,英伟达主要是向这些云服务商销售芯片,而谷歌扩大部署TPU,自然会导致这些数据中心中的英伟达GPU数量减少。

在这场AI热潮中,谷歌之前大多数时候是因为技术应用或人才而受到关注,例如刚发布不久即引发热议的新模型nano-banana,收编了某家AI初创公司,又或是旗下技术人员遭竞争对手挖走。

那么这一次,已成为“英伟达最佳替代方案”的谷歌,能否凭借TPU真正取代英伟达坐上“算力之王”的宝座?还有待时间验证。